Von Mega-Deal bis Mittelständler: Ausländische Investoren werden 2017 rund 870 deutsche Unternehmen kaufen

27 Dezember, 2017

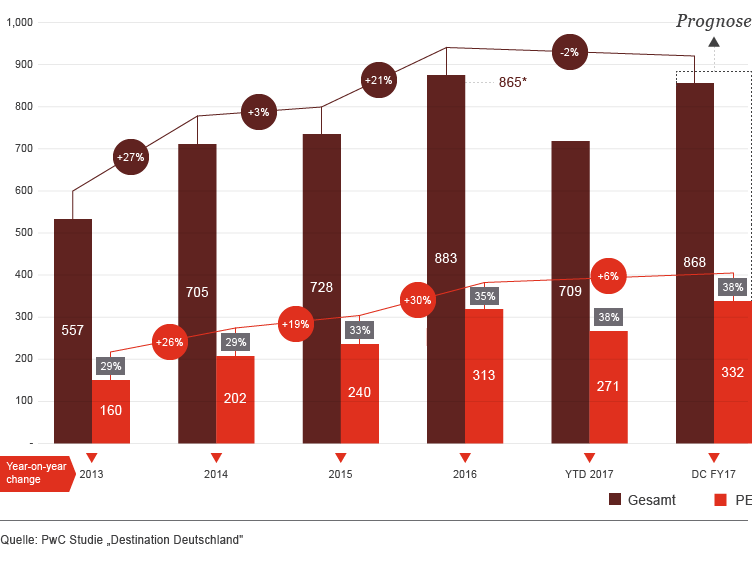

Ob die Linde-Übernahme durch den US-Konkurrenten Praxair (40,5 Milliarden Euro), der Kauf der Siemens-Zugsparte durch Alstom (8,2 Milliarden Euro) oder das Angebot des finnischen Versorgers Fortum für die E.ON-Abspaltung Uniper (8,1 Milliarden Euro) – 2017 war das Jahr der Mega-Deals am deutschen M&A-Markt. Doch ausländische Investoren greifen nicht nur nach Großkonzernen, sondern haben weiterhin auch den Mittelstand im Visier. So zeigt eine PwC-Analyse, dass allein bis Mitte November schon 709 Firmen von ausländischen Käufern übernommen wurden. Angesichts der regen Deal-Aktivitäten in den vergangenen Wochen rechnen die Experten darüber hinaus mit einem deutlichen Anstieg bis zum Jahresende: „Alles in allem gehen wir für dieses Jahr von rund 870 Übernahmen deutscher Firmen durch ausländische Investoren aus“, sagt Steve Roberts, Leiter Private Equity bei PwC in Deutschland. Damit würde der Rekord aus dem Vorjahr (883 Deals) nur knapp verfehlt.

Deal-Aktivitäten seit 2013

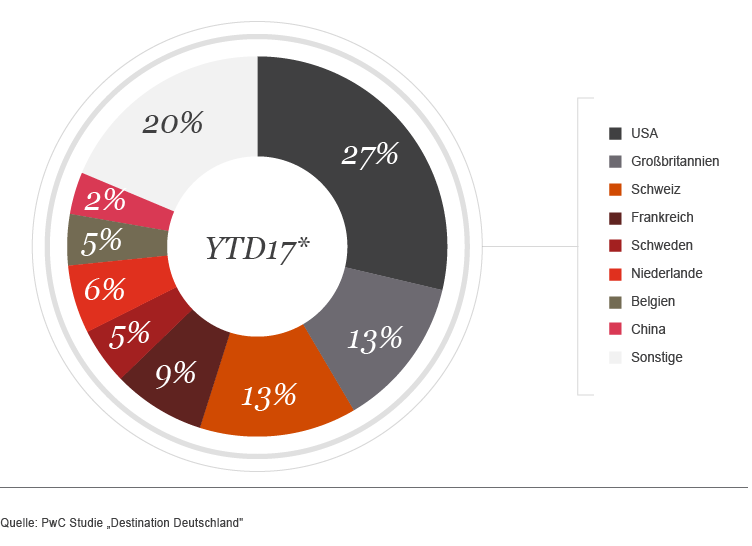

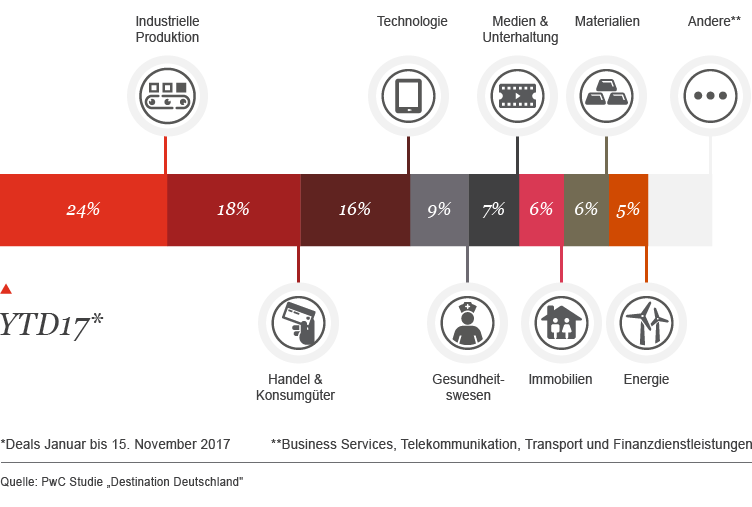

Bei 158 der bis Mitte November angekündigten Transaktionen kam der Käufer aus den USA. Auf dem zweiten Platz landete auch aufgrund des starken Frankens die Schweiz (80 Deals), während sich die Briten – die den ersten „Brexit-Schock“ offenbar abgeschüttelt haben – von Rang fünf auf Rang drei vorarbeiteten (72 Deals). Auf Käufer aus Frankreich entfielen 55 Übernahmen, hinter China (47 Deals inklusive Hongkong) landeten mit den Niederlanden (38) und Österreich (29) zwei weitere Länder aus der Eurozone. Aus Branchensicht entfielen die meisten Übernahmen wie schon 2016 auf den Bereich „Industrielle Produktion“ (24 Prozent). Es folgten „Handel & Konsumgüter“ (18 Prozent), Technologie (16 Prozent), Gesundheitswesen (9 Prozent) sowie „Medien & Unterhaltung (7 Prozent).

M&A-Deals nach Herkunft des Private Equity-Investors: Anzahl der der angekündigten Transaktionen

Auf weiterhin hohem Niveau lag der Anteil der Deals von Private Equity-Gesellschaften. Handelte es sich in früheren Jahren bei drei von zehn Käufern um einen Finanzinvestor, so ist dies inzwischen bei knapp vier von zehn Akquisitionen der Fall. Den größten Deal im zu Ende gehenden Jahr landeten Bain & Cinven, die über ein gemeinsames Investmentvehikel für 4,6 Milliarden Euro den Arzneimittelhersteller Stada übernahmen. Daneben finden sich noch drei weitere Private-Equity-Transaktionen unter den „Top 10“, nämlich die Übernahme des Energiedienstleister Ista durch einen Finanzinvestor aus Hongkong, der Verkauf des Verpackungsspezialisten Mauser in die USA sowie der Einstieg von „Global Infrastructure Partners“ beim Offshore-Windpark Borkum Riffgrund.

Verteilung der Deals nach Branchen gemessen an der Zahl der abgeschlossen Deals

Contact us