Ihr Experte für Fragen

Steve Roberts

Partner und Leiter Private Equity

bei PwC Deutschland

Tel.: +49 69 9585-1950

E-Mail

Vernachlässigte Hebel für eine strategische Wertschöpfung aktivieren

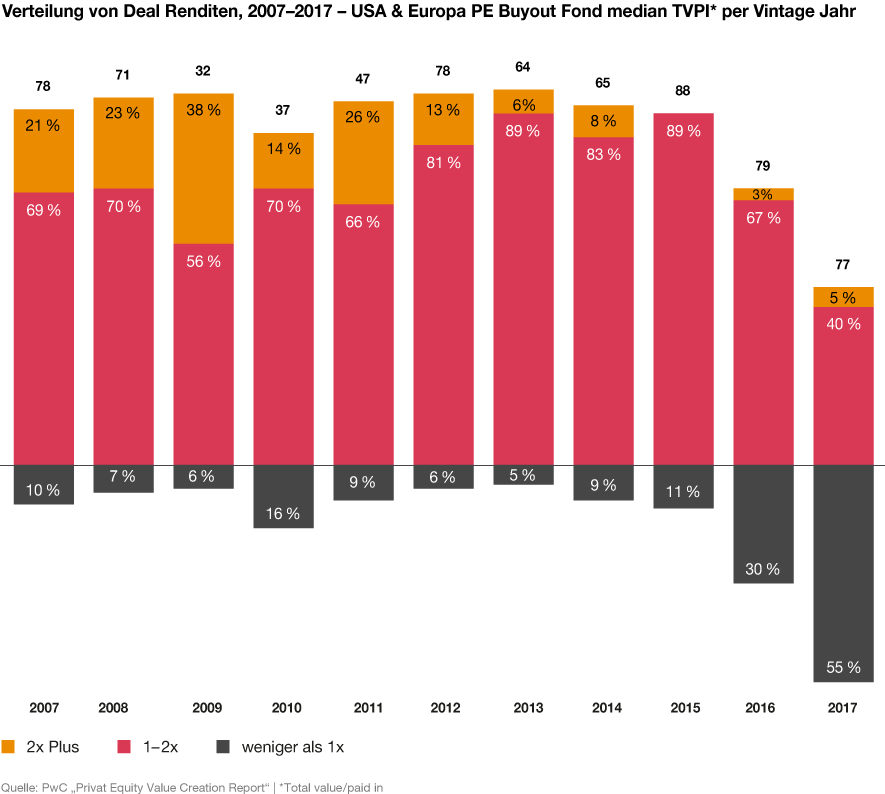

Die Investitionskapazitäten der Private Equity-Branche steigen seit Jahren. Das verschärft den Wettbewerb um gewinnbringende Transaktionen – auch mit klassischen Unternehmen, die Akquisitionschancen suchen. Die Deal-Preise steigen bei dieser Wettbewerbsintensität, was Wertsteigerungen nach Transaktionen deutlich erschwert. Dennoch setzen PE-Unternehmen noch zu einseitig auf Kostensenkungen als Wertschöpfungsquelle. So vernachlässigen sie Werttreiber wie Working Capital-Effizienz und Umsatzwachstum. Der Private Equity-Report „Creating Value beyond the deal“ untersucht, wie PE-Unternehmen das Renditepotenzial ihrer Transaktionen trotz hoher Kaufpreise bestmöglich ausschöpfen. Dafür hat PwC 100 transaktionserfahrene Entscheider von PE-Unternehmen befragt, eigene Deal-Kompetenzen verarbeitet sowie vier Werttreiber identifiziert und kontextualisiert.

Die Studie im Überblick

Weiteres Renditepotenzial unter anderem durch Umsatzsteigerungen

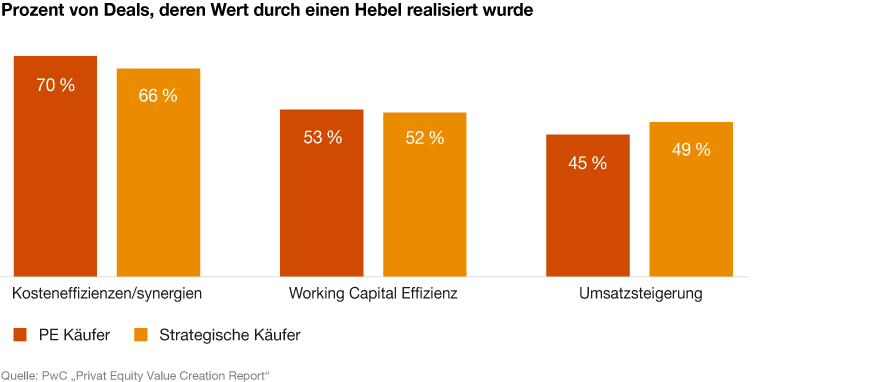

70 Prozent der für den PE-Report befragten Unternehmen gaben Kostensenkungen als wesentliche Wertschöpfungsquelle bei ihren Portfoliounternehmen an. Lediglich 53 Prozent nannten Working-Capital-Effizienz. Und nur 45 Prozent sahen Umsatzsteigerungen als relevanten Renditehebel. Gerade bezüglich des Umsatzes offenbart der PE-Report ein vielversprechendes Potenzial, zumal 74 Prozent der wertschöpfenden Portfoliounternehmen nach Angaben der befragten PE-Manager den Umsatz steigerten.

„Private-Equity-Firmen neigen dazu, zu zögerlich in Umsatzwachstum und in eine bessere Umsatz- und Gewinnqualität zu investieren. Dafür müssten sie auch Veränderungen im Vertrieb und im Marketing ansetzen, wo ihnen mitunter Kompetenzen fehlen.“

Wertschöpfung schon vor der Transaktion planen

Private-Equity-Unternehmen sollten also auch Wertschöpfungshebel aktivieren, die ihnen bislang noch zu komplex erscheinen. Das gelingt mit einer Wertschöpfungsstrategie, die auch Exit-Szenarien frühzeitig einbezieht und ab Tag 1 nach einem Deal greift. 88 Prozent der Deals von für den PE-Report befragten Unternehmen, die mit einer klaren, bereits vor dem Transaktionsabschluss entwickelten Strategie verfolgt wurden, brachten moderate bis signifikante Renditen. Erfolgreiche PE-Unternehmen begannen mit der strategischen Deal-Planung bis zu zwei Jahre vor dem Transaktionsabschluss. Steve Roberts sagt: „Eine ganz neue Qualität in die Deal-Vorbereitung und in die Wertschöpfungsstrategie können Daten bringen, wenn diese Daten technologisch modern sowie zielführend ausgewertet werden. Viele PE-Unternehmen nutzen moderne Datenanalysetools allerdings noch nicht – oder lediglich ineffizient.“

„Mit den richtigen Datentools können PE-Unternehmen potenzielle Transaktionsziele besser analysieren als je zuvor und die Wertsteigerung bestehender Beteiligungen auch viel effizienter forcieren.“

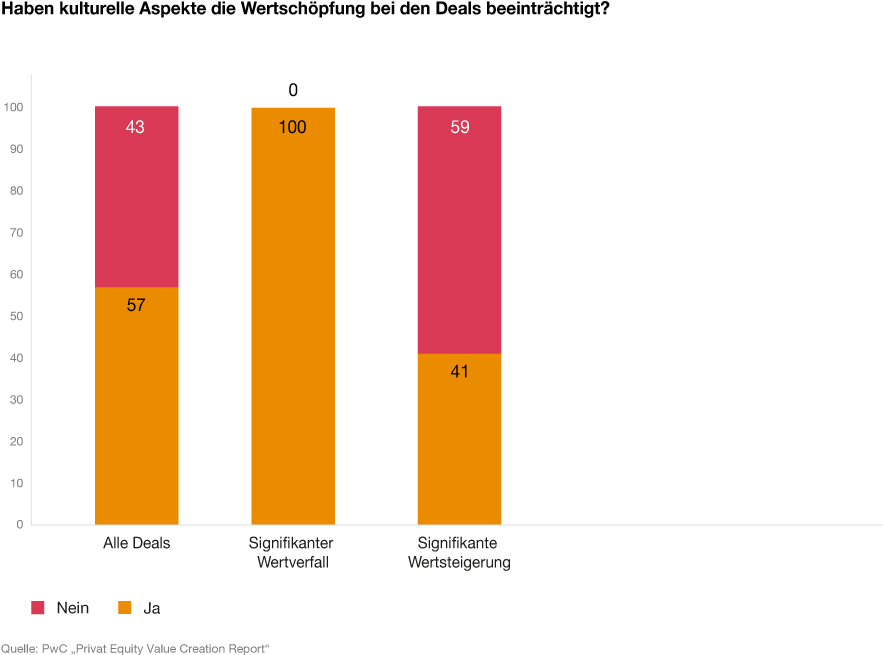

Talentbindung und -motivation ist renditerelevant

Ein weiterer Wertschöpfungshebel ist der richtige Umgang mit Beschäftigten in den Portfoliounternehmen und ihrer Unternehmenskultur. 57 Prozent der befragten PE-Experten sagten, dass kulturelle Themen ihre Wertschöpfung behindert hätten. 83 Prozent jener von PE-Firmen gekauften Unternehmen, die nach der Transaktion an Wert verloren, wurden von 21 bis 30 Prozent ihrer Schlüsseltalente verlassen. Insgesamt verloren Portfoliounternehmen, die nach der Transaktion an Wert einbüßten, im Schnitt zehn Prozent ihrer zum Transaktionszeitpunkt beschäftigten Mitarbeiter. Der PE-Report zeigt, dass Abgänge von Talenten charakteristisch für wertvernichtende Deals sind.

Potenzielle Käuferfragen in die Exit-Strategie einbeziehen

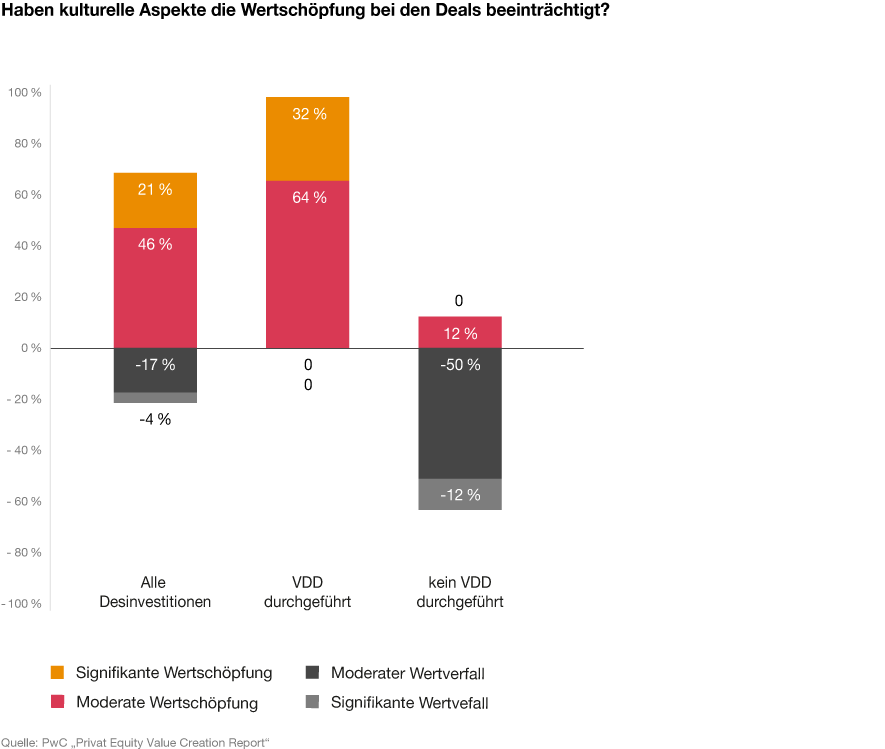

Der PR-Report offenbart zudem die Relevanz von frühzeitigen Exit-Planungen. 91 Prozent der Befragten gaben an, wertschöpfende PE-Desinvestitionen nach einem formalisierten Verfahren durchgeführt zu haben. Und 52 Prozent der Private-Equity-Investoren wollen mit der Planung von Beteiligungsverkäufen künftig früher beginnen. PwC-Experte Steve Roberts sagt: „Dabei sollten PE-Manager sich auch in die Lage der potenziellen Käufer versetzen. Deren Schlüsselfragen – etwa zu Wertsteigerungspotenzialen in der nächsten Eigentümerperiode – zu antizipieren, hilft, diese Fragen überzeugend zu beantworten und dadurch den Verkaufspreis zu erhöhen.“

„Vendor Due Diligence ist ebenfalls hochrelevant für wertschöpfende Desinvestitionen. Alle Beteiligungsverkäufe der Studienteilnehmer, bei denen Vendor Due Diligence zum Einsatz kam, erzielten Wertsteigerungen.“

Steve Roberts, Leiter Private Equity bei PwC DeutschlandFazit zum PE-Report

Vier „Deal value boost“-Szenarien

PE-Investoren haben hohe Renditeziele. Um sie zu erreichen, brauchen sie frühzeitig entwickelte Wertschöpfungsstrategien, die darauf ausgerichtet sind, neben Kostensenkungen auch Umsatzwachstum, operative Verbesserungen, Talentbindung, Datenanalysen sowie Nachhaltigkeit in den Portfoliounternehmen voranzutreiben.

PwC ist überzeugt davon, dass PE-Investoren auch im aktuellen Marktzyklus ihre Renditeerwartungen erreichen können, wenn sie die Erkenntnisse des PE-Reports nutzen. Dabei unterstützen wir PE-Unternehmen gern. Lesen Sie im PE-Report auch die vier „Deal value boost“-Szenarien und lassen Sie sich inspirieren.

Jetzt herunterladen

Private Equity-Report „Creating Value beyond the deal“

Sie haben Fragen?

Kontaktieren Sie unseren Experten

Contact us