Ihr Experte für Fragen

Florian Nöll

EMEA Startups, Scaleups & Venturing Leader bei PwC Deutschland

E-Mail

Die verschiedenen Beteiligungsarten an Startups und wann sie sich lohnen

Vielversprechende Märkte erkunden oder neue Geschäftsfelder erschließen, ohne großen Forschungs- und Entwicklungsaufwand an Innovationen kommen oder einfach zusätzliche Rendite erwirtschaften: Durch Investitionen in aufstrebende Startups können etablierte Firmen in vielerlei Hinsicht profitieren.

Unternehmen müssen jedoch sorgfältig prüfen, welche Chancen sich durch Investitionen in Startups ergeben – und sich darüber im Klaren werden, welche Ziele sie mit einem solchen Investment verfolgen. Geht es darum, an hochqualifizierte Talente zu kommen oder vielversprechende Technologien zu erwerben? Grundsätzlich lassen sich je nach Zielsetzung vier Arten von unternehmerischen Investitionen in Startups (Corporate Venture Capital, kurz: CVC) unterscheiden. Welche das sind – und mit welchen Vor- und Nachteilen die verschiedenen Methoden verbunden sind, weiß Florian Nöll, der den Bereich Corporate Venture Capital bei PwC Deutschland leitet.

„Investitionen in Startups sollten nicht primär danach beurteilt werden, ob sie schnelle finanzielle Gewinne bringen. Unternehmen sind gut beraten, Corporate Venturing als strategisches Werkzeug einzusetzen, um das Wachstum des eigenen Geschäfts voranzutreiben.“

Strategisch oder renditeorientiert?

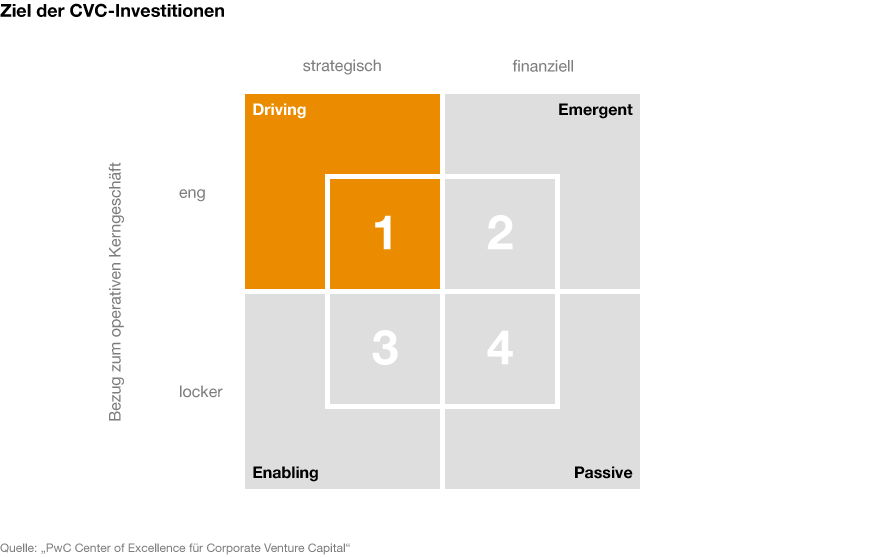

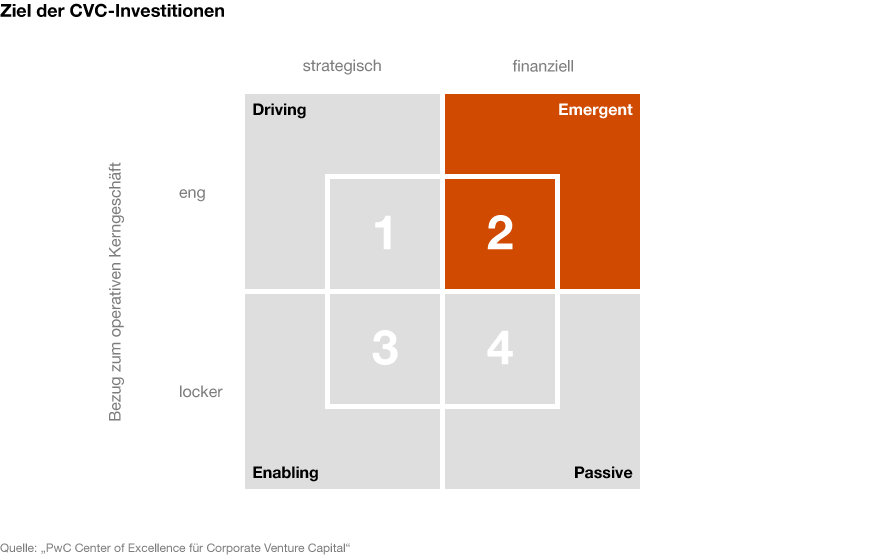

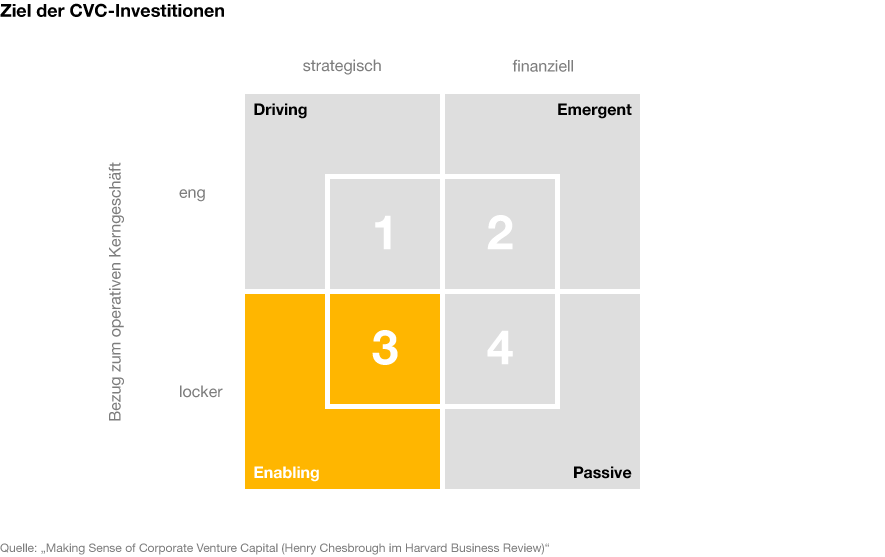

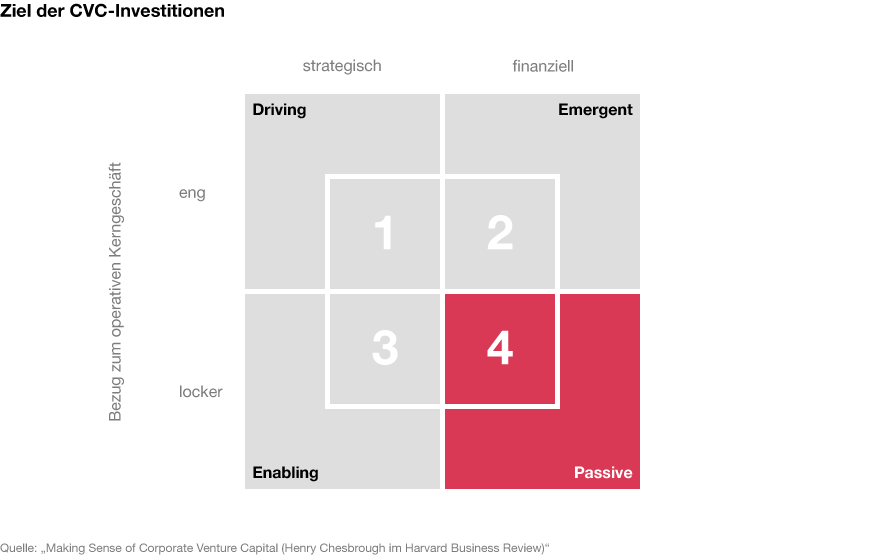

Vor jeder CVC-Aktivität sollten sich Investoren nach der Theorie des US-amerikanischen Wirtschaftswissenschaftlers und Innovationsforschers Henry Chesbrough zwei Schlüsselfragen stellen: Zum einen geht es um die generelle Stoßrichtung der Investition: Stehen strategische Aspekte oder finanzielle Rendite im Vordergrund? Ein Unternehmen, das strategisch investieren möchte, sucht in erster Linie nach Synergien zwischen dem eigenen Geschäftsmodell und dem New Venture. Bei finanziell motivierten Investitionen steht dagegen die Aussicht auf eine attraktive Rendite im Mittelpunkt – und weniger die Frage, ob das Geschäftsmodell und das Produkt- oder Service-Angebot des Startups zum eigenen Unternehmen passen.

Die zweite Frage, mit der sich Unternehmen vor einer Investition in Startups auseinandersetzen müssen, lautet: Wie gut soll das Startup zum operativen Kerngeschäft passen? Sprich: Wie eng soll es mit den Aktivitäten des investierenden Unternehmens verbunden sein?

Bewährter Rahmen zur Bewertung unternehmerischer Investitionen in Startups

Aus den Antworten auf diese beiden Schlüsselfragen ergeben sich nach dem Modell von Henry Chesbrough vier Arten von VC-Investitionen. Dieser Rahmen kann investitionswilligen Unternehmen dabei helfen, bestehende und künftige Beteiligungen an Startups zu bewerten und festzulegen, wie sie ihre Investitionen als Instrument für strategisches Wachstum nutzen wollen.

Eine klare Sicht auf die Strategie

Egal für welche Art der Investition sich ein Unternehmen entscheidet, es benötigt einen klaren Blick auf die eigenen Strategie und die operativen Fähigkeiten. Zudem muss es seine Investitionen so managen, dass es die strategischen Vorteile auch ausspielen kann und nicht nur der Aussicht auf finanzielle Erträge hinterher hechelt.

Mögliche Ziele von CVC-Investitionen

- Driving Investments fördern die bestehende Investitionsstrategie

- Emergent Investments ermöglichen die Erkundung neuer Geschäftsfelder

- Enabling Investments ergänzen die aktuelle Geschäftsstrategie

- Passive Investitionen zielen nur auf die Rendite ab

Driving Investments fördern die bestehende Investitionsstrategie

Bei „Driving Investments“ stehen strategische Ziele im Mittelpunkt. Unternehmen können damit also ihre Strategie im wahrsten Sinne des Wortes vorantreiben. Im Rahmen einer „treibenden“ Investition beteiligt sich ein etabliertes Unternehmen beispielsweise an einem Startup, das Produkte und Services bietet, die einen Technologiestandard fördern, den das investierende Unternehmen selbst entwickelt hat. Das Startup ist dabei also eng mit dem operativen Kerngeschäft des investierenden Unternehmens verbunden.

„Strategisch kann ein solches Investment sehr sinnvoll sein. Für disruptive Strategien oder die Identifikation neuer Möglichkeiten ist diese Form der Investition allerdings weniger geeignet. Unternehmen, die über die aktuelle Strategie und Prozesse hinauswachsen möchten, sollten sich also nicht auf Driving Investments beschränken“, so die Einschätzung von PwC-Experte Florian Nöll.

Emergent Investments ermöglichen die Erkundung neuer Geschäftsfelder

Bei dieser Option ist die Überschneidung zwischen Startup und operativem Kerngeschäft des investierenden Unternehmens ebenfalls hoch. Im Vordergrund stehen jedoch wirtschaftliche Ziele. Mit aufstrebenden Investitionen können Unternehmen also beispielsweise Technologien fördern, die sie bislang noch nicht oder nur wenig genutzt haben oder neue Geschäftsmöglichkeiten erproben. Denkbar ist auch, dass Startup und investierendes Unternehmen ihre Produktionsstätten und Vertriebskanäle teilen und so die Effizienz ihrer eigenen Produktions- und Vertriebsabläufe verbessern.

„Emergent“ Investitionen eignen sich also insbesondere, um mit neuen Technologien oder Fähigkeiten zu experimentieren oder strategische Lücken zu schließen. „Emergent Investments sind dabei vor allem in wirtschaftlichen Boom-Zeiten beliebt. Denn wenn die Wirtschaft rund läuft, stehen die Chancen auf solide finanzielle Erträge gut. Das gleicht das Risiko aus, dass die Investition aus strategischer Sicht vielleicht wenig bringt“, so PwC-Experte Florian Nöll.

Enabling Investments ergänzen die aktuelle Geschäftsstrategie

Enabling Investments zeichnen sich dadurch aus, dass sie die aktuelle Geschäftsstrategie eines Unternehmens sinnvoll ergänzen. Mit den Produkten oder Services des Startups kann eine etablierte Firma also die Nachfrage nach den eigenen Produkten oder Angeboten steigern. Diese Art der strategischen Investitionsplanung erfolgt also primär aus strategischen Gründen.

Organisatorisch ist das Startup in diesem Fall jedoch nicht so eng an das operative Kerngeschäft gekoppelt. Ein gutes Beispiel für ein „befähigendes“ Investment ist die Beteiligung an einem Startup, das Produkte und Services entwickelt, die die Nachfrage nach den eigenen Produkten steigern.

„In wirtschaftlich schwierigen Zeiten werden diese Investitionen unter Umständen teurer und weniger attraktiv als andere Formen des Business Developments. Dennoch können Enabling Investments langfristige Vorteile bringen“, ist Florian Nöll überzeugt.

Passive Investitionen zielen nur auf die Rendite ab

Eine weitere – jedoch weniger zielführende – Möglichkeit sind passive Investitionen. Dabei hat das Geschäftsmodell des Startups nur wenig mit dem des investierenden Unternehmens zu tun. Eine strategische Absicht ist mit einer passiven Investition meist nicht verbunden. Die Beteiligung am Startup ist vielmehr rein finanzieller Natur.

„Wer das Thema Corporate Venturing gezielt angeht und sich seiner Stärken und Schwächen bewusst ist, sollte sich auch in wirtschaftlich angespannten Zeiten erfolgreich an innovativen Startups beteiligen und dadurch wertvolles Wachstum generieren.“

Enrico Reiche,Partner, Venture Deals Lead, PwC Deutschland